金利の動きに大きな影響を与えるのは、景気と物価、海外金利、為替などです。

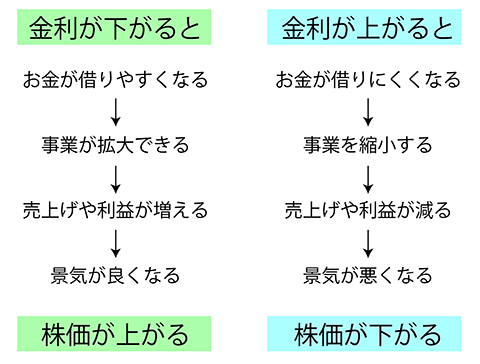

なぜ金利が上がると、株価が下がるのか株価に与える影響を見ていきましょう。

インフレだから金利が上がるとか、金利があると株価が下がるとか、いろいろ言われてるけどなんでなの?

金利が上がれば、わざわざリスクのある株に投資しないで、リスクの少ない預金とかにお金がまわるからだよね。

その金利はどうして上がるの?

では、金利変動についてみていこう。

金利って何?

皆さんご存じかと思いますが、利息のことです。

金利とは、お金を貸し借りする際の対価のことで、お金を貸している人は、お金を貸している間、そのお金を使うことはできません。そのため、そのお金があれば得られたであろう利益を逸することになります。この逸した利益相当を金利としてお金を借りた人が貸した人に支払います。

なお、金利は一定ではありません。たとえば、お金の貸し手が一人で、借り手が複数いる場合、借りたい人は、高い対価(=金利)を払っても、お金を借りようとします。そうすると、金利は上昇します。反対に、お金の借り手が一人で、貸し手が複数いる場合、貸したい人は低い金利でもお金を貸そうとします。そうすると、金利は低下します。つまり、お金の需給関係によって金利は変動しますが、この需給関係には、景気や物価などの要因が影響を与えます。

金利はどうやって決まるのか?

金利は、お金を貸し借りする時の「貸し賃・借り賃」といえるが、物価と同様、資

金に対する需要と供給の関係、すなわち金融市場での貸し手と借り手の状況により決定され

ます。

金利も利率もほぼ同じ意味ですが、○○%など具体的に数字を示す場合には利率と言うことが多く、金利は支払う利息そのものを言うこともあります。また、固定金利や変動金利など、種類や特徴を表す場合も金利と言い、金利の方が比較的広い概念で使われているようです。

金利には、日歩、月利、年利などや、固定金利や変動金利、長期金利や短期金利、あるいは市場金利など、多くの種類があります。

お金を借りる時の利率である金利は、貸主と借主の話し合いで決めればいいのですが、銀行のローンの場合、あらかじめ銀行が決めた利率を提示しています。百貨店の商品の値札のようなものと言えるでしょう。

銀行がこうしたローンの利率を決める時に参考にしているのは、貸出期間の長短、担保の有無、資金のお使い途などです。一般的には、担保が必要なものより不要なもの、使途が限定されているものより自由なもの、期間が短いものより長いものの方が、利率は高くなる傾向があります。また、利率は、商品の値段と同様に、需要と供給のバランスによって決まります。つまり借りたい人が多ければ利率が上がります。こうした要因で変動する市場金利なども、ローンの利率に影響を与えます。

金利と株価

外国為替と株価

円やドルを交換する時の値段を決める外国為替相場の動きも、株価に関わってきます。外国の通貨と日本円を交換するときの円の価値が高くなることを円高、円の価値が低くなることを円安といいます。

たとえば、今まで1ドル=100円だったのが、1ドル=80円になる(円高)と…

1台1万ドルで車を輸出していた会社の収入は、

1台 1万ドル=100万円で売れていたのに、

1台 1万ドル= 80万円となり、20万円もうけが少なくなる。また、ドルでの価格を上げれば車が売れなくなる。→業績が悪くなるので、株価は下がる

1ドル=120円になる(円安)と…

1台 1万ドル=120万円で、20万円もうけが多くなります。→業績が良くなるので、株価は上がる。

逆に、輸入している会社は円高になれば、海外から安く製品や原料を輸入できるため、もうけが出ます(株価が上がる)し、円安になれば、もうけが少なくなります(株価が下がる)。

金利と株価との関係

気になる金利と株価の関係に触れていきます。

株価と金利には密接な関係があります。一般的に、長期金利が下落した場合、株価は上昇します。長期金利とは取引期間が1年を超える債権などの金利をいい、例えば長期金利が3%から0.5%に下落した場合、投資家は、定期預金などに預けておくよりも株式に投資を行った方が有利だと考えます!

このため、長期金利が下落した場合、株価は上昇します。皆さんは、金利が下落したときは、株式の買い時になりやすいと覚えておけば他の投資家よりも一歩先をゆくことができます。

一方、長期金利が上昇した場合は、どうなるでしょうか。例えば、長期金利が2%から5%に上がった場合、投資家の多くが、リスクの大きい株式投資を行うよりも銀行などに定期預金を行った方が安全で、しっかりと儲けられると考えます。このため、長期金利が上昇した場合は、株価が下落するというわけです。

乱高下の日経平均

最近の日経平均株価は乱高下が激しすぎています。

2月末に1200円超の下落となった日経平均株価は、週明け3月1日には前週末比700円弱の上昇と、足元の株式市場は乱高下の展開となっている。

きっかけはアメリカの長期金利上昇だったが、金利が上昇したといっても、とくに金融政策が変更されたわけでもない。実際に金融当局高官も低金利の継続を公言しており、すぐに政策金利の引き上げが行われるわけでもない。

3月4日には、日経平均は下値のメドとなる2万9000円を割りこみ、ここで下げ止まりとなるかどうかだ。

これまで日経平均が1日で1000円以上下落したケースでは、国債利回りの上昇や政策金利の引き上げなどが要因となっていることが多い。さらに前回述べたように、これまで株価のバブルが弾ける過程では、金利の引き上げが決定打となった場合が多いのも事実だ。

実際、アメリカに引きずられるように、日本の長期金利も0.2%を意識するような水準まで上昇している。ただ、昨年の新型コロナウイルスの感染拡大に伴う暴落直前の水準まで上昇したにすぎないという見方もできる。

2018年10月の金利上昇に伴う暴落時はアメリカ10年債利回りが3.2%まで上昇しており、その後の株価急落に合わせて金利が急低下。「株式売り、債券買い」の典型的なパターンとなった。一方、2016年のアメリカ大統領選挙のあとは、債券利回りが急騰する中で債券から株式への資金シフトが起こり、株高につながった。

つまり、同じ金利上昇でも資金の流れがどこに向かうかで、債券価格(=利回り)と株価の関係が変わってくるのだ。

最近よく例として挙げられる2013年5月の大暴落も、金利の上昇が起因しているといわれるが、実際にアメリカ10年国債の利回りは急騰したものの、株価が戻した12月にも債券利回りの急騰がみられた。これに対して、2015年8月・9月の暴落時は債券利回りの急騰はみられず、若干上昇した程度なのである。

さらにいえば、こうした暴落時のアメリカ10年国債の利回りは、高いといっても、かつての高成長時代とは桁が違うレベルだ。2018年10月の暴落時が直近10年来の高値水準であるが、それでも3.2%程度である。

つまり、今回これだけ騒がれている長期金利上昇も10年国債の利回りの異常な低さがあくまでも通常レベルまで戻したにすぎず、目先的な利回りの急騰だけを取り沙汰して大騒ぎすることでもないと考えている。

ブログ村!応援クリックお願いします。

コメント